2022年是我投资的第二年,也是第一个完整的投资年度。2022年资本市场比较惨淡,但在惨淡时期做的记录和思考会更加有意义。

大事记

- 1月,各指数纷纷破位,预示今年将不会平静

- 2月,俄乌战争开始

- 3月,恒指破掉18500大支撑

- 4月,A股跟跌,上证下探年内第一个低点2863

- 5月,A股开启报复性反弹行情

- 7月,上证突破3400后反弹结束,A股、港股重新开启阴跌,泡沫板块继续挤干

- 10月,恒指一泻千里,一度破14600、年内最多跌38%;上证也来到年内第二个低点2885

- 10月,二十大新政发布,聚焦专精特新、实体经济

- 11月,政策、审计、汇率三重反转,月内恒指涨26%、恒科涨33%;A股风格完成切换,大盘价值领涨

总览

- 组合收益率(资金加权):-7.33%

- 参考收益率(70%中证全指+30%国债指数):-13.12%

- 超额收益率:5.79%

- 最大回撤:-13.53%

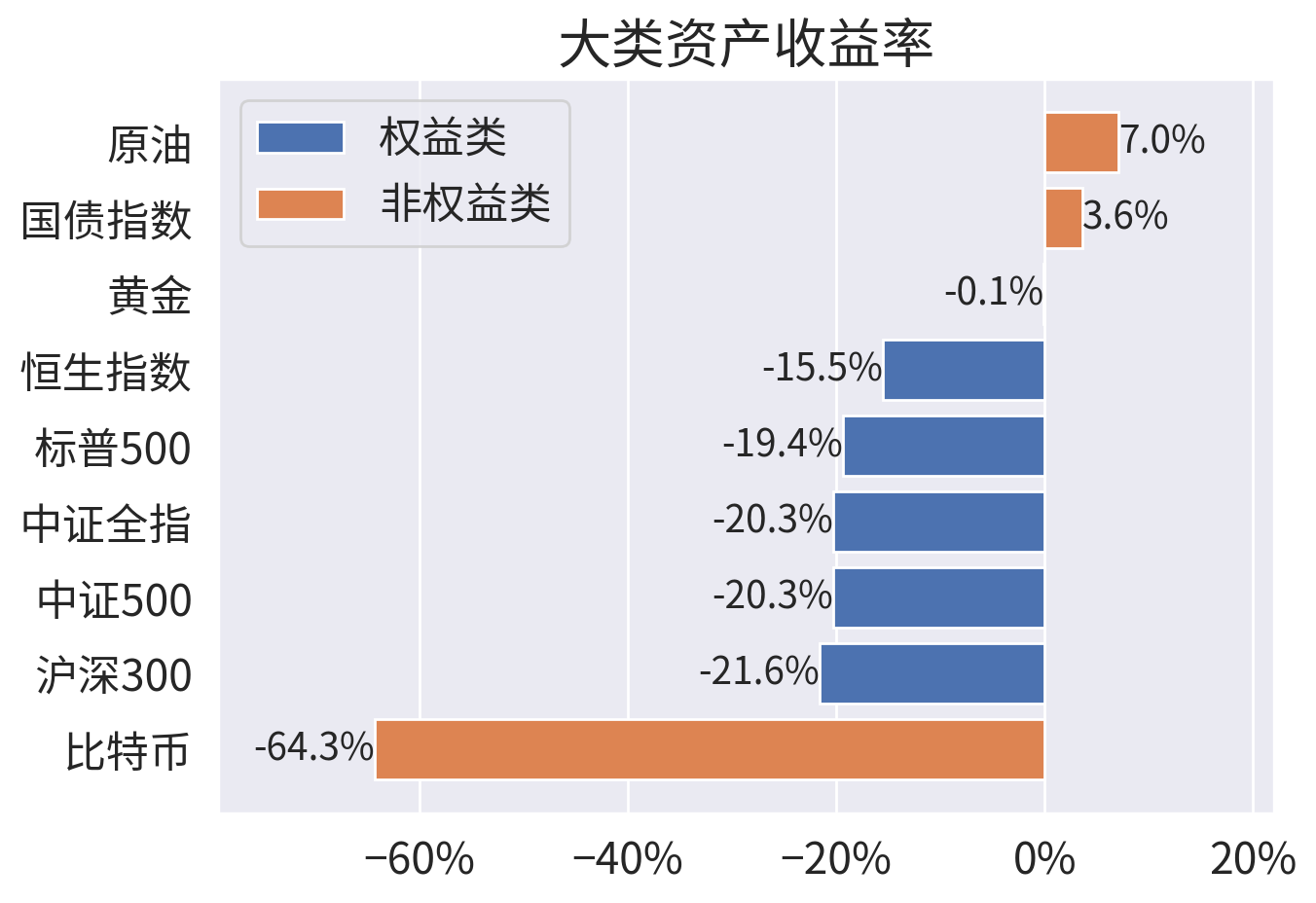

市场

组合

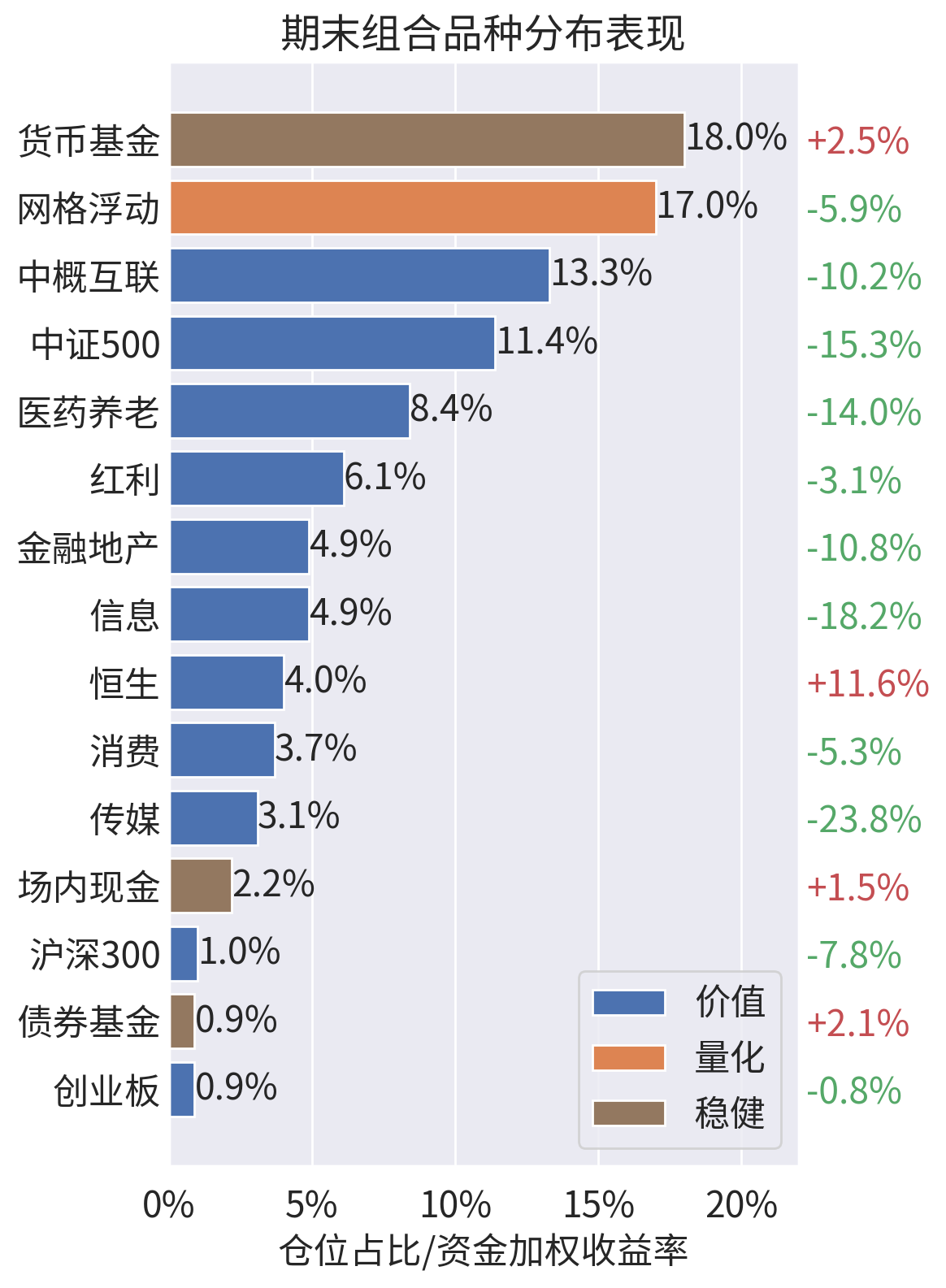

期末组合策略分布:

- 价值:61.9%(+8.0%)(长期策略+网格留存)

- 量化:17.0%(+0.4%)(网格浮动)

- 稳健:21.1%(-8.4%)(债券+货币)

期末组合品种分布表现:

品种分析

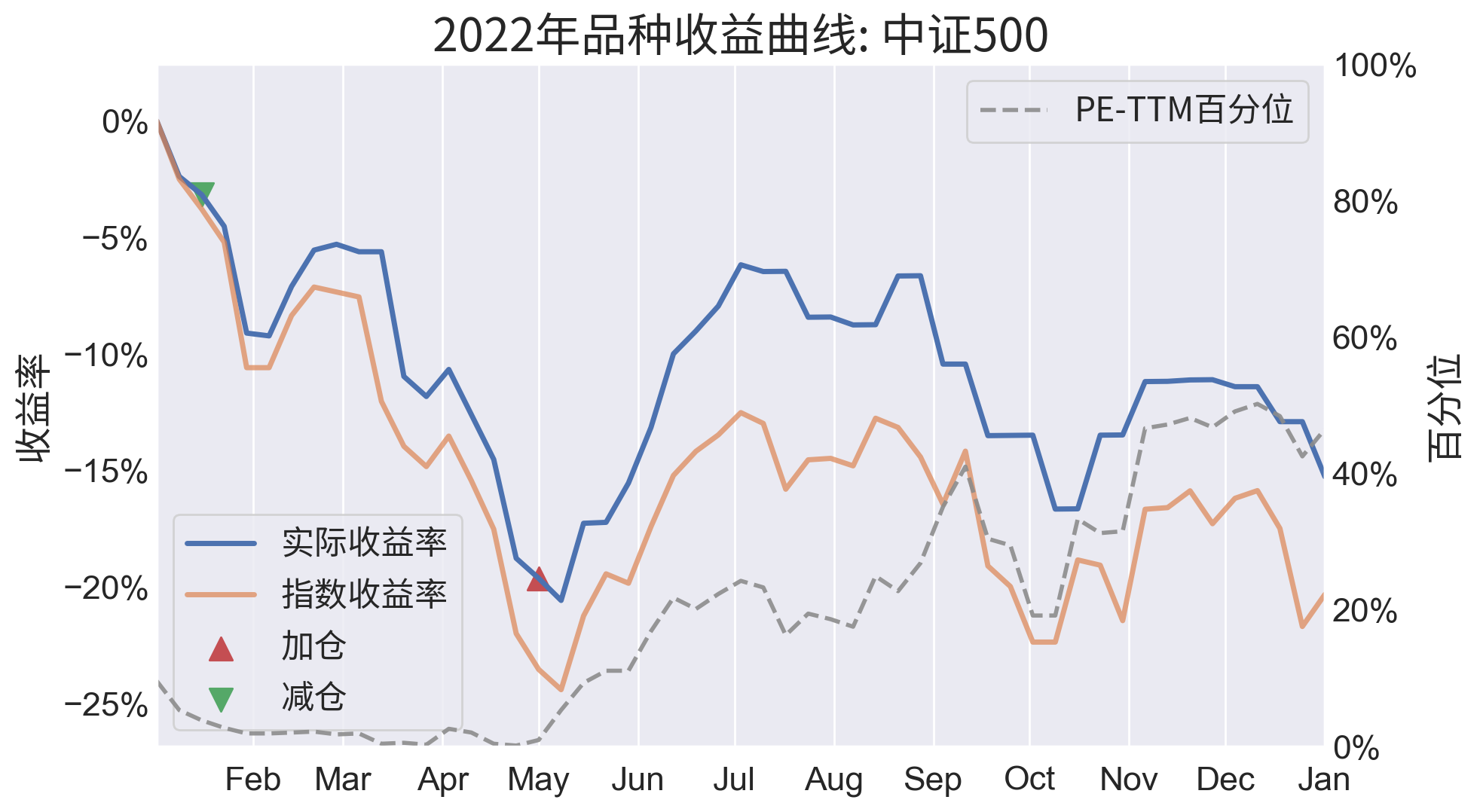

中证500

- 资金加权收益率:-15.3%

- 参考收益率(中证500):-20.3%

- 最大回撤:-20.6%

- PE-TTM五年百分位:46.5%

- 仓位/仓位上限:11.4/25%

今年中证500经历了估值和业绩的双杀,年初的减仓已经有预感,但减仓幅度还是太谨慎了。当前的估值不便宜,但未来业绩修复带来的估值降低还是比较确定的。

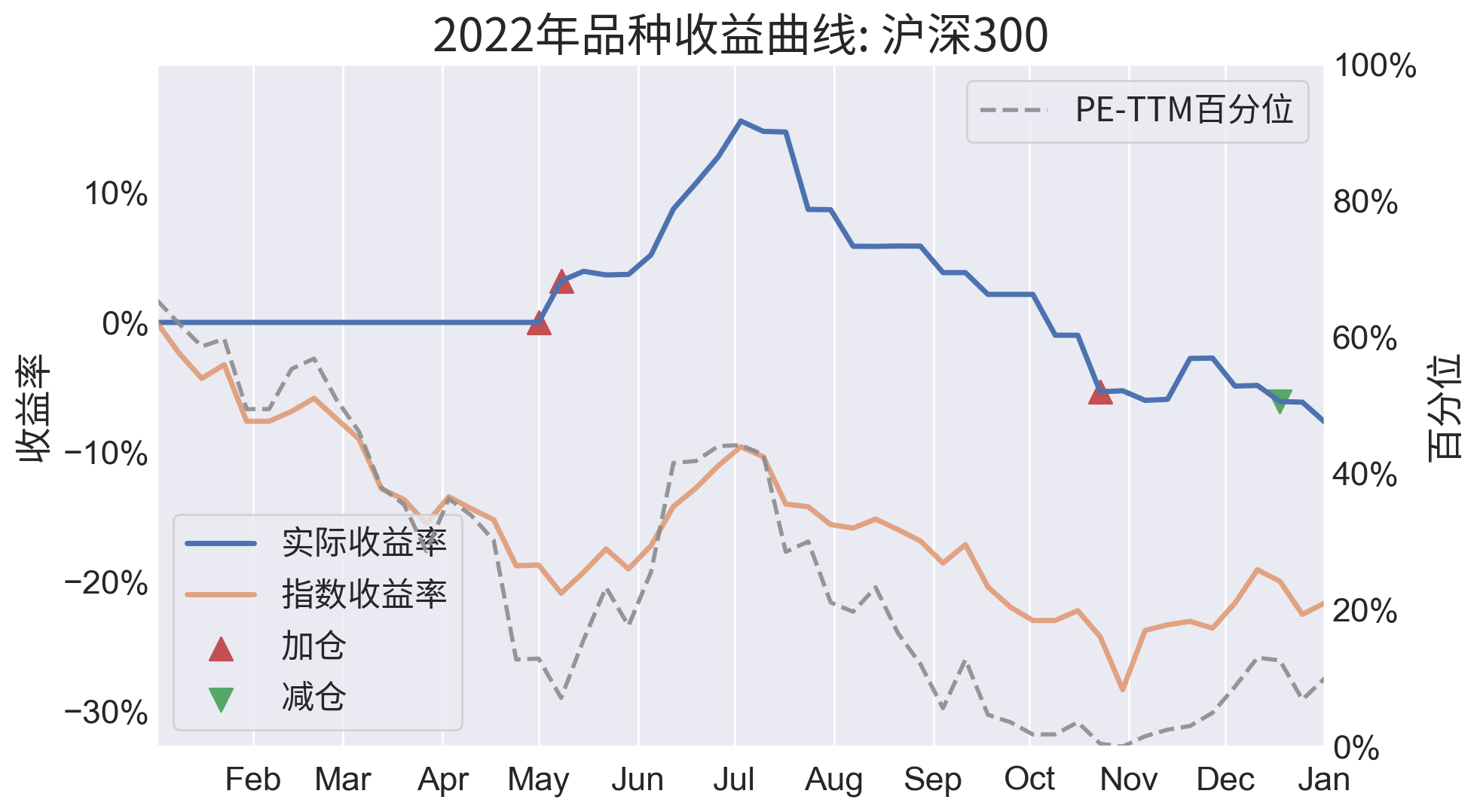

沪深300

- 资金加权收益率:-7.8%

- 参考收益率(沪深300):-21.6%

- 最大回撤:-20.1%

- PE-TTM五年百分位:10.0%

- 仓位/仓位上限:1.0/25%

沪深300的买入时机非常不错,但比较可惜的是买错了产品。本来想买一个主动基增厚收益,结果这个基金发生了风格漂移,在年底带来了比较惨重的损失。个人认为,在跑输500两年之后,今年300会迎来回归,有机会的话可以把仓位往这边调一调。

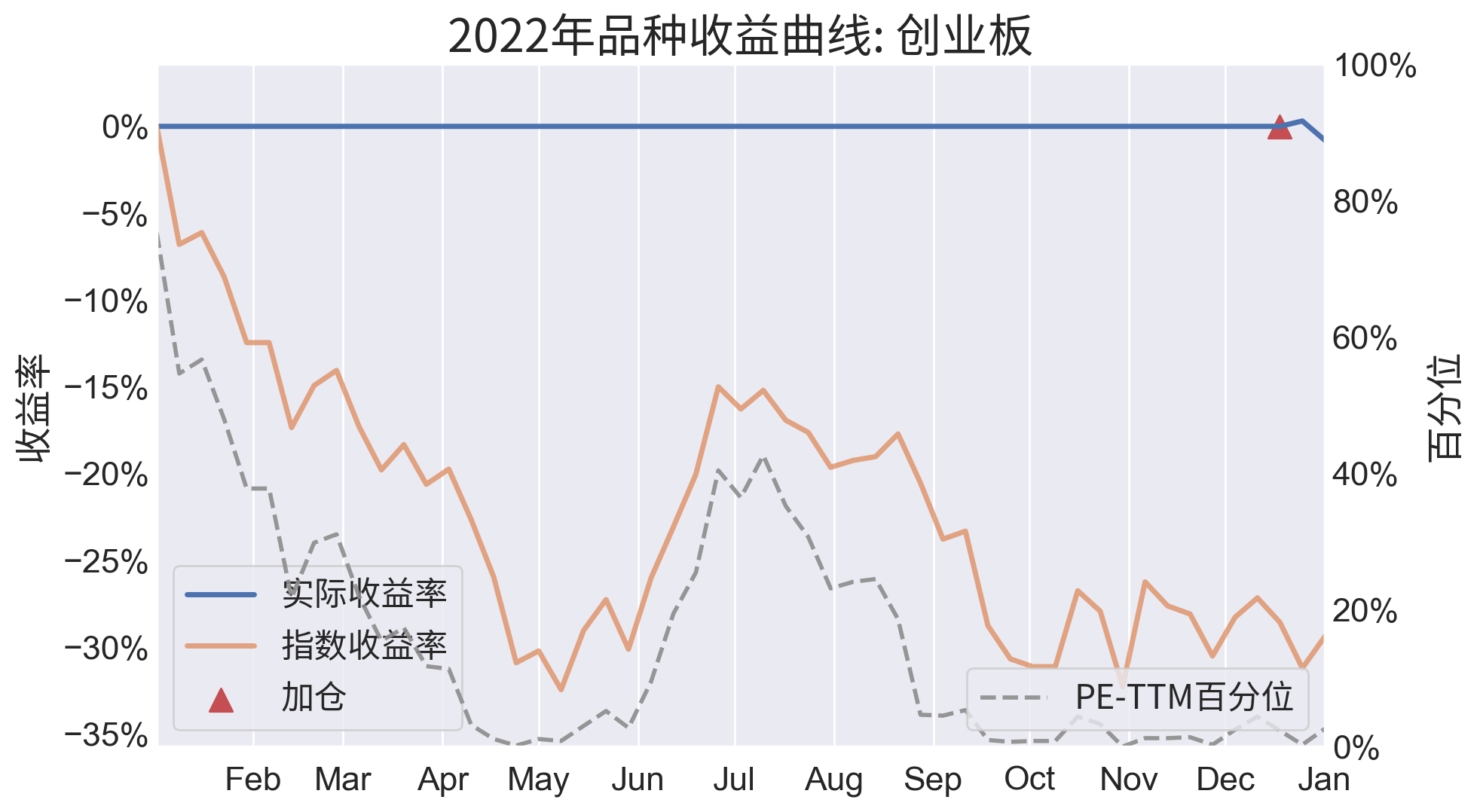

创业板

- 资金加权收益率:-0.8%

- 参考收益率(创业板指):-29.4%

- 最大回撤:-1.1%

- PE-TTM五年百分位:2.6%

- 仓位/仓位上限:0.9/15%

刚刚建仓,没啥好说的。疯狂的创业板,终于回到了人间烟火,今年30%的跌幅,甚至不知是告一段落还是下跌中继,但没关系,还有大把仓位可以安排给创业板。

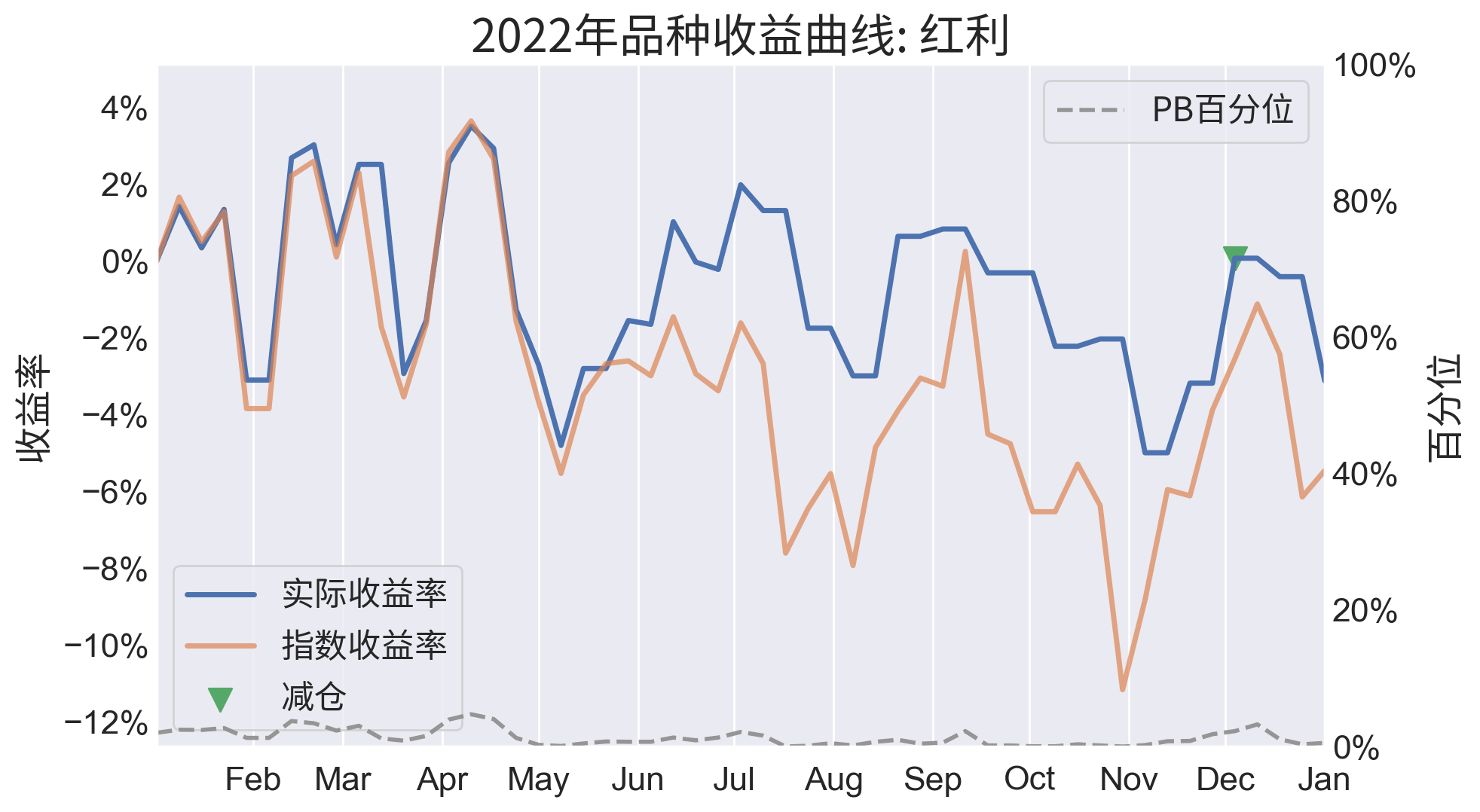

红利

- 资金加权收益率:-3.1%

- 参考收益率(中证红利):-5.5%

- 最大回撤:-8.2%

- PB五年百分位:0.5%

- 仓位/仓位上限:6.1/15%

稳如老狗的红利,今年成功顶住了熊市,还在年底的自动调仓中把能源股减持了,减轻了我对红利唯一的担心。红利YYDS。

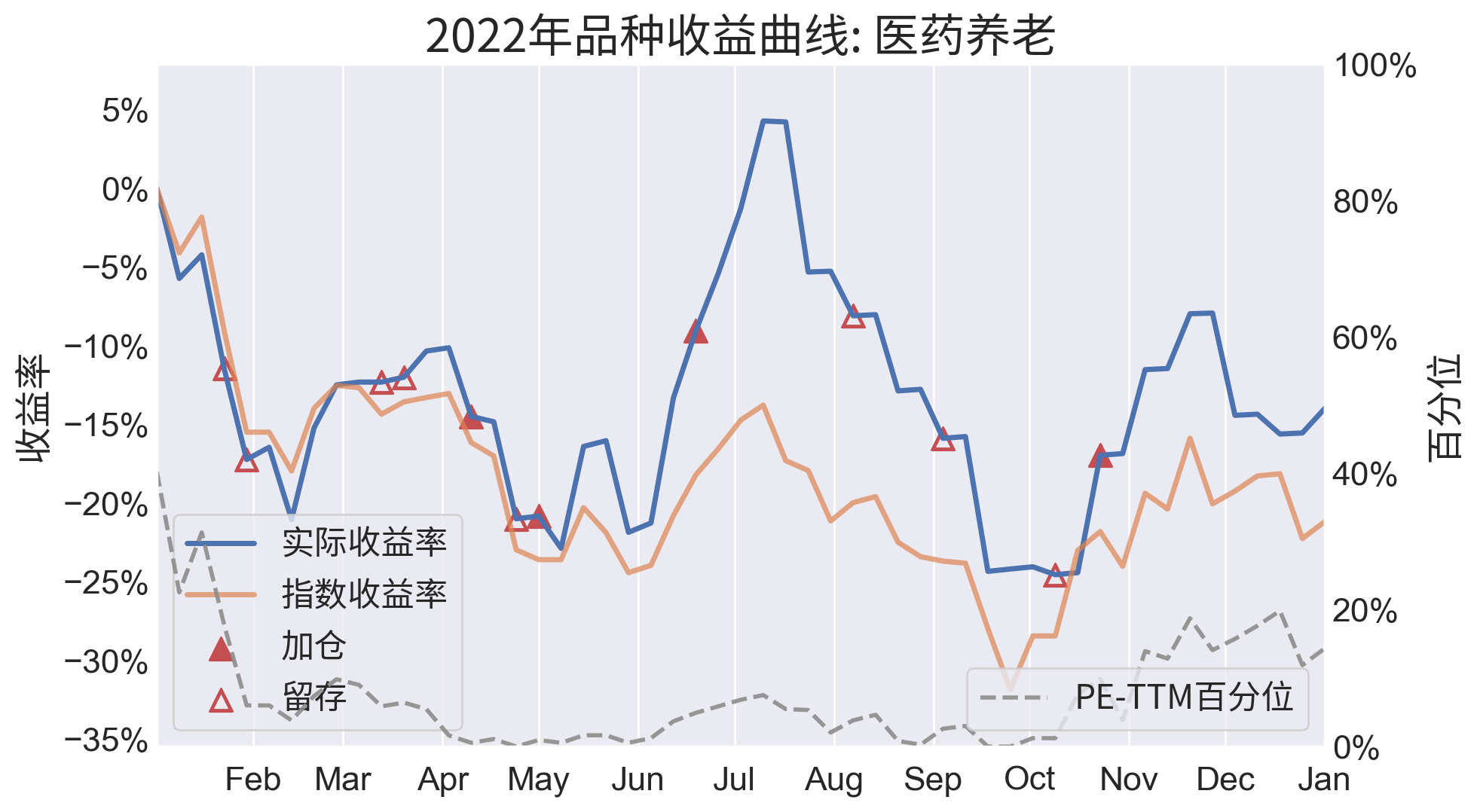

医药养老

- 资金加权收益率:-14.0%

- 参考收益率(全指医药):-21.2%

- 最大回撤:-27.6%

- PE-TTM五年百分位:14.4%

- 仓位/仓位上限 8.4/15%

在政策与现实之间拉扯的医药/医疗,开启下一段牛市前,应该还需要蛰伏很长一段时间。我的医药/医疗仓位已经到位,耐心持股做波段即可。

消费

- 资金加权收益率:-5.3%

- 参考收益率(全指消费):-14.6%

- 最大回撤:-25.5%

- PE-TTM五年百分位:70.5%

- 仓位/仓位上限:3.7/15%

今年终于可以把消费的仓位建起来,但家电网格部分受到地产周期的影响,实际收益率不是很好。其实消费的仓位可以给到比较多,但在目前的估值状态下,最多也只剩2%的仓位空间。

金融地产

- 资金加权收益率:-10.8%

- 参考收益率(全指金融):-15.6%

- 最大回撤:-21.6%

- PB五年百分位:8.1%

- 仓位/仓位上限:4.9/7.5%

非常惨的行业,仓位已经足够了,今年受制于比较高的起步仓位,只能选择卧倒了。

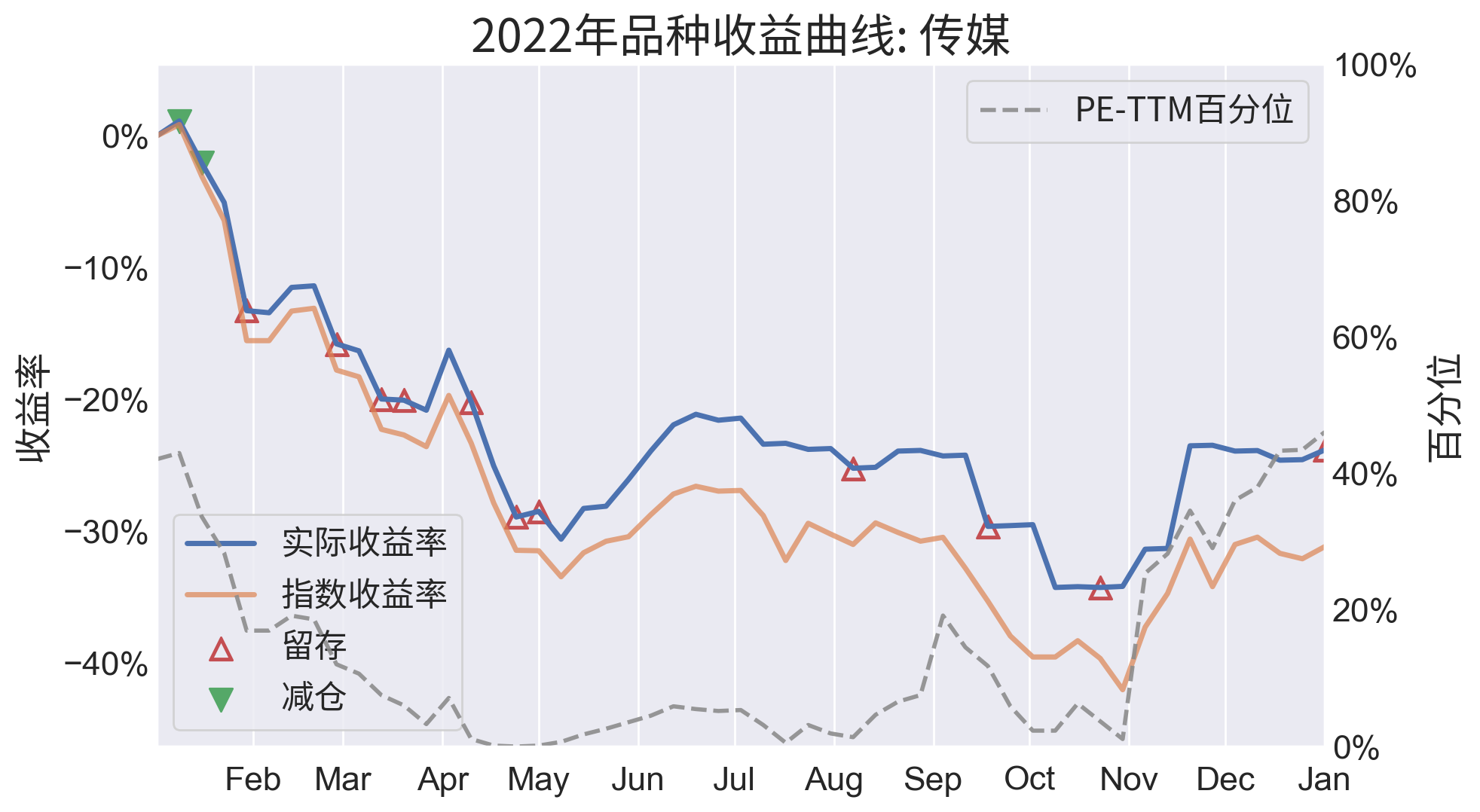

传媒

- 资金加权收益率:-23.8%

- 参考收益率(中证传媒):-31.1%

- 最大回撤:-35.0%

- PE-TTM五年百分位:46.1%

- 仓位/仓位上限:3.1/7.5%

年初减仓之后一直没有买进,只有网格仓位做了一些操作,所以和指数收益差别不是很远。一方面受制于去年已经比较高的仓位,另一方面还是相信我对于传媒的总判断:只搏政策反转和行业复苏,其背后公司没有比较强的盈利能力,所以不宜大仓位部署。经过了好几年的蛰伏,23年希望行业能够迎来反转吧。

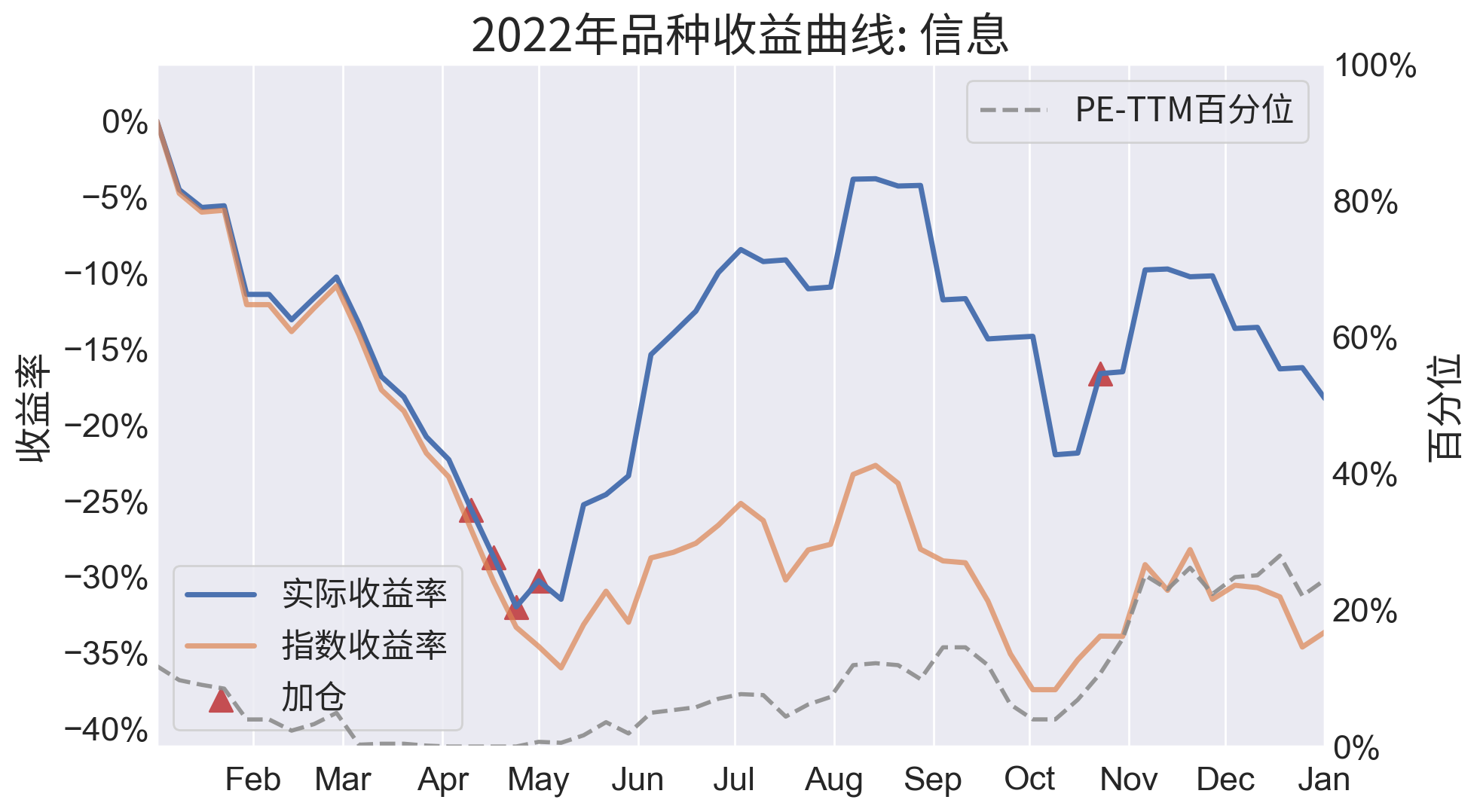

信息

- 资金加权收益率:-18.3%

- 参考收益率(全指信息):-33.6%

- 最大回撤:-32.0%

- PE-TTM五年百分位:24.4%

- 仓位/仓位上限:4.9/7.5%

信息今年走势非常惨,不过能在合适的点位大幅加了两波仓,把信息的仓位加到了合适的水位,还是比较满意今年信息这块的操作的。相信将来几年会产生美味果实。

中概互联

- 资金加权收益率:-10.2%

- 参考收益率(中国互联网50):-16.8%

- 最大回撤:-36.3%

- PS-TTM五年百分位:21.5%

- 仓位/仓位上限:13.3/15%

去年吃过大亏之后,今年在中概的操作还是可以的,调整时机都是比较合理的。比较可惜的是没在两个低点致敬加仓,不过当时拿着10%以上的仓位挺下来,已经很不容易了。

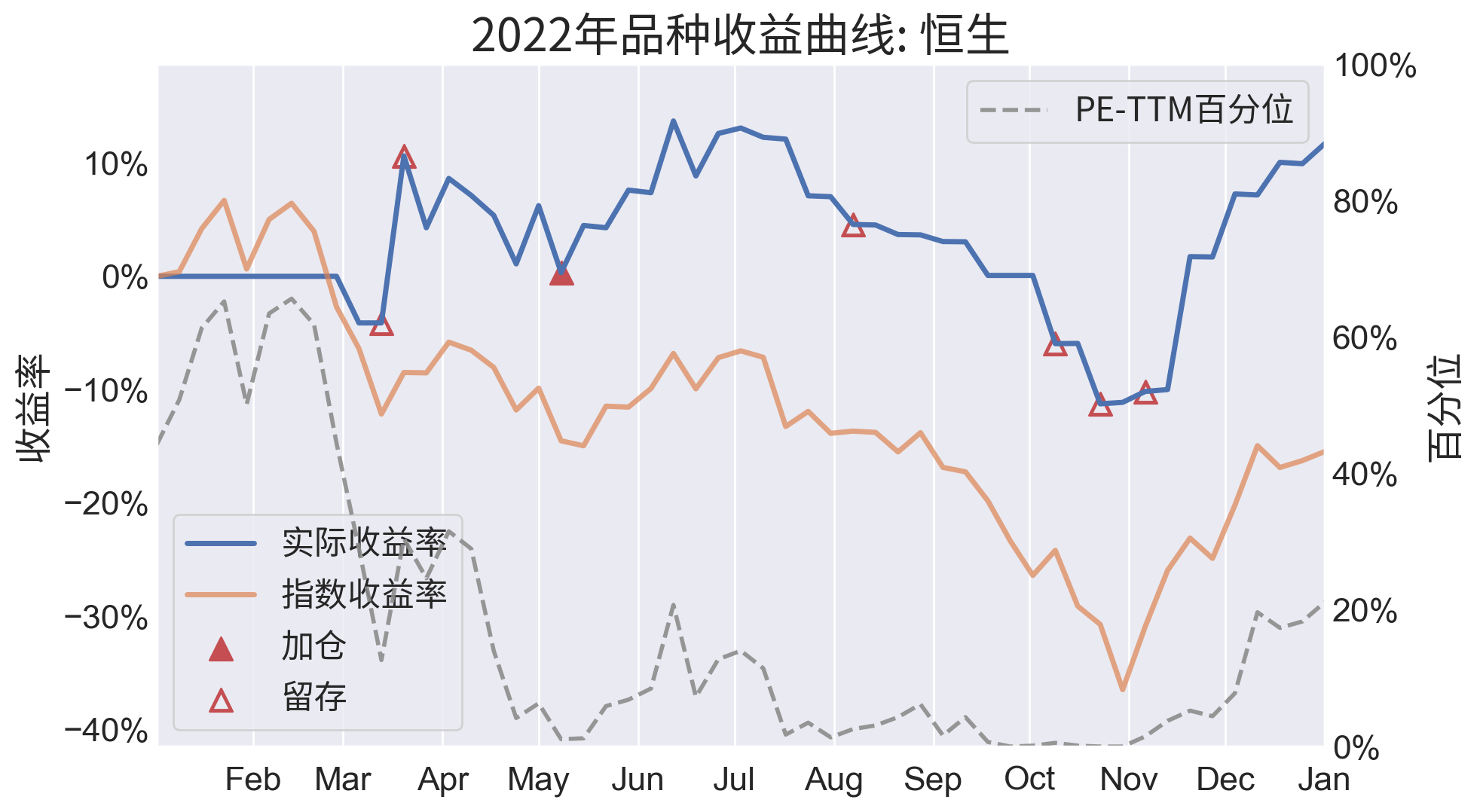

恒生

- 资金加权收益率:+11.7%

- 参考收益率(恒生指数):-15.5%

- 最大回撤:-22.0%

- PE-TTM五年百分位:21.2%

- 仓位/仓位上限:4.0/15%

今年恒生的买点真的非常不错。考虑到与中概重叠度较高,配置的仓位比较保守。非常满意的一个品种。

其他品种

- 网格浮动:-5.9%

- 货币基金:+2.5%

- 债券基金:+2.1%

今年固收表现普遍不好,特别在债市的收益是不足预期的,其中一个重要原因是持仓的南方通利暴雷了。

未配置品种

- 美股:仓位上限15%/PE-TTM五年百分位:16.4%

标普估值已经降到合理区间,但经济衰退带来的估值变化即将体现,隐含PE会比现在高,判断风险还是比机会要大。

总结与展望

今年虽然整体是一个大熊市,但年内是一个大W底,给了不少挽回收益的机会,我也利用到了其中的一些机会,跑赢了参考收益率。另外,今年的这个震荡,对我个人来说也是很宝贵的投资经验,从熊市中存活的经历,会让我对未来所发生的一切都保有敬畏之心。